Was ist ein optimales Portfolio von Handelssystemen?

Mit der großen Auswahl von Handelssystemen, die Algotrading.de-Mitglieder zum automatisierten Traden einsetzen können, ist es nicht so einfach, sich zu entscheiden, welche zum aktiven Traden zum Einsatz kommen sollen und deshalb stellen sich immer wieder die gleichen Fragen: welches sind die Besten? Und wie definiert man „die Besten“? Wieviele Systeme sollte ich gleichzeitig einsetzen? Gibt es eine ideale Zusammenstellung von Systemen?

Ich würde sagen: auf alle diese Fragen gibt es eine Antwort und zwar von keinem Geringeren als einem Nobelpreisträger: Harry Markowitz. Aber sprechen wir zuerst einmal über den Grund, überhaupt mehrere Systeme gleichzeitig einsetzen zu wollen.

Was bedeutet Diversifikation und was bringt es?

Diversifikation bedeutet mit einfachen Worten ganz einfach, dass man sein Geld nicht auf ein einziges Pferd setzen möchte. Man wäre auf Gedeih und Verderb von einem „Asset“ abhängig. Verteilt man sein Kapital dagegen auf mehrere Anlageobjekte, so erreicht man in der Regel (wenn man es richtig macht) eine Risikostreuung. Diversifikation hat also einen sehr positiven Effekt auf die Performance einer Geldanlage und wird ganz klassisch von Fondmanagern betrieben, die die Anlagegelder ihrer Kunden auf viele Aktien oder Rentenpapiere verteilen.

Diversifikation ist natürlich auch bei automatisierten Tradingsystemen möglich. Anstatt das eine, optimale System, den „Heiligen Gral“ zu suchen, setzt man einfach mehrere Systeme ein und streut damit das Risiko. Aber ist das auch gut für die Gewinnentwicklung? Heißt es nicht immer, dass Verluste und Gewinne zusammenhängen, dass also ein risikoscheuer Ansatz auch nur zu geringen Erträgen führt?

Ja, aber…

Hier kommt Harry Markowitz ins Spiel. Er hat nämlich gezeigt, dass man diese Diversifikation auch ganz professionell betreiben kann, und zwar so, dass man sowohl das Risiko minimieren als auch den Gewinn maximieren kann.

Harry Markowitz und seine moderne Portfoliotheorie

Harry Markowitz hat 1990 den Nobelpreis für Wirtschaftswissenschaften erhalten für eine Arbeit, die er 38 Jahre vorher geschrieben hat, nämlich die „Modern Portfolio Theory“. Kurz zusammengefasst besagt die Portfoliotheorie nach Markowitz, dass die Geldanlage eine für den Anleger höchstmögliche Rendite bei einem für ihn persönlich angemessen erscheinenden höchstmöglichen Risiko erzielen soll. Sie dient deshalb als Basis für eine optimale Asset Allokation nach den individuellen Bedürfnissen und Möglichkeiten des Anlegers.

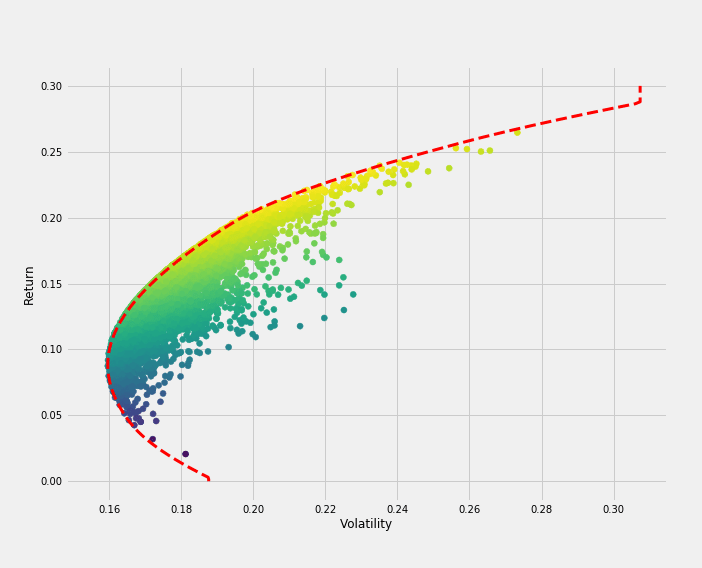

Die beiden entscheidenden Größen bei jeder Kapitalanlage sind Risko und Ertrag. Das Risiko soll möglichst niedrig sein, der Ertrag möglichst hoch. Wenn man nun für ein komplettes Portfolio von Anlagen mit unterschiedlichen Gewichtungen den Ertrag und das Risiko ausrechnet (und das sind komplizierte Formeln, die ich Ihnen hier weiß Gott ersparen will), dann kann man diese in einer Grafik wie dieser bildlich darstellen:

Die farbigen Punkte stellen alle möglichen Variationen eines Portfolios dar, und zwar in Abhängigkeit der Größen Volatilität (also Risiko) und Return (also Ertrag). Stellen Sie sich beispielsweise verschiedene Handelssysteme vor, die auf einem Konto arbeiten. Jedes dieser Systeme wäre ein farbiger Punkt in dieser Grafik mit seinem eigenen, charakteristischem Risiko / Ertrags-Profil.

Das optimale Portfolio und die „effiziente Grenze“

Interessant an der Grafik ist, dass es eine rot gestrichelte Grenze gibt, die Risiko und Ertrag quasi eingrenzt. Markowitz nennt diese Linie die „Efficient Frontier“ oder „effiziente Grenze“. Sie beschreibt ganz einfach ausgedrückt den Ort, wo Risiko und Ertrag in einem optimalen Verhältnis stehen und nicht mehr weiter optimiert werden können. Alle farbigen Punkte, die im sich im „Inneren“ dieser Grenze befinden, sind nicht optimal, denn es gibt immer einen Punkt, der bei gleichem Risiko einen höheren Ertrag erwirtschaftet. Und dieser Punkt liegt auf der roten Linie, der „effizienten Grenze“.

Ein praktisches Beispiel mit unseren Handelssystemen für den DAX

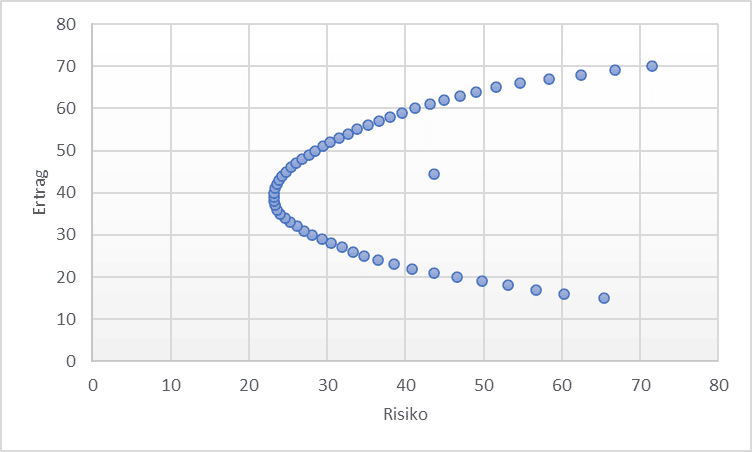

Auch wenn wir mit Handelssystemen für den DAX nur eine einzige Anlageklasse abdecken, so sind die einzelnen Systeme doch höchst unterschiedlich in ihrem Risko / Ertragsprofil. Und wir haben es in der Hand, welche Systeme wir einsetzen und mit welcher Gewichtung. Folglich lässt sich für ein Portfolio an Handelssystemen ebenfalls eine solche Grafik errechnen und daraus ein optimales Portfolio zusammenstellen.

In der nebenstehenden Grafik sehen Sie die „Efficient Frontier“, wenn man die aktuellen Top 10 der hier gelisteten Handelssysteme in diese Berechnung einbezieht und darstellt. Dabei wurde hier die jeweilige Gewichtung der 10 Systeme verändert.

Der einsame Punkt in der Mitte der Grafik beschreibt ein Portfolio, bei dem alle 10 der gelisteten Handelssysteme mit jeweils gleicher Gewichtung eingesetzt wurden. Es ist also nicht optimal, alle Top 10 Systeme mit gleicher Gewichtung zusammen einzusetzen. Warum? Weil es eine Variante gibt, die bei gleichem Risiko einen deutlich höheren Ertrag erwirtschaftet. Sie brauchen dazu in der Grafik lediglich von diesem einsamen Punkt senkrecht nach oben gehen: höherer Ertrag, gleiches Risiko. Und was besonders interessant ist: es gibt ein Portfolio, das bei geringstem Risiko den höchsten Ertrag erwirtschaftet. Das ist der Punkt auf der Kurve ganz links, wo die Krümmung maximal ist.

Das Portfolio mit dem geringsten Risiko bei gleichzeitig maximalem Ertrag

Dieses Portfolio besteht aus den folgenden Handelssystemen mit den folgenden Gewichtungen:

- Reegan (25%)

- Nayla (24%)

- Arcana (19%)

- Camryn (14%)

- Falconflame (8%)

- Claytin (6%)

- Omaris (4%)

Ebenso wie dieses optimierte Portfolio können Sie natürlich auch – wenn Sie eher risikofreudig sind – auf der effizienten Grenze weiter nach rechts marschieren. Wichtig ist, dass Sie auf der Kurve bleiben. So beschreibt beispielsweise der Punkt ganz am rechten Ende der Kurve (70 auf der Ertrags-Achse) das folgende Portfolio:

- Arcana (43%)

- Clairstripe (41%)

- Nayla (17%)

Mit nur drei Handelssystemen aus den Top 10 können Sie also den maximalen Ertrag erwirtschaften und es sind noch nicht einmal die Spitzenreiter dabei. Daraus sehen Sie schon: manche Dinge sind schwerer zu durchschauen, als sie auf den ersten Blick aussehen.

Ein Aufruf an die Community unserer Mitglieder

Es wäre nun sicher sehr wertvoll, eine solche Berechnung auch auf unserer Webseite anzubieten. Allerdings muss ich zugeben, dass das momentan an unsere Grenzen stößt. Diese Berechnungen sind sehr aufwändig und momentan sehen wir uns nicht in der Lage, Berechnungen wie diese zu automatisieren (so wie das alle Statistiken auf unserer Seite sind).

Ich weiß aber aus diversen persönlichen Gesprächen, dass sich unter unseren Mitgliedern auch einige Programmierer und Datenbankexperten befinden. Sollten Sie also Interesse haben, uns bei der Programmierung dieser Portfolio-Mathematik zu helfen, dann freuen wir uns über eine persönliche Rückmeldung. Wünschenswert wären hier Kenntnisse in mySQL und Python oder PHP. Denn vielleicht kann uns der Community-Gedanke dabei weiterhelfen, das umzusetzen, was wir nicht nur als Slogan immer wiederholen:

Wir wollen, dass Sie Erfolg haben.

Ihr Gerhard Frischholz